原标题:2021年中国半导体检测设备行业分析报告-产业格局现状与发展定位研究

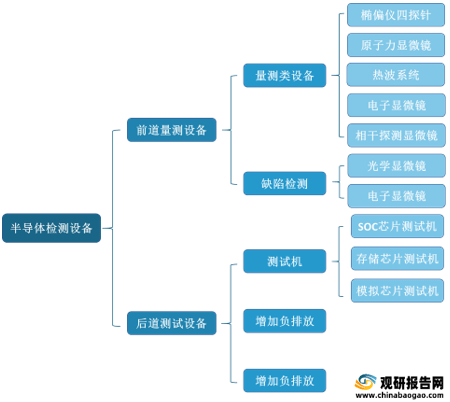

半导体检测设备大致上可以分为前道量测设备及后道测试设备,检测设备是提升与控制芯片良率的关键,贯穿半导体全产业链。

根据观研报告网发布的《2021年中国半导体检测设备行业分析报告-产业格局现状与发展定位研究》显示,半导体检测设备用于检测芯片功能和性能,对测试功能模块、测试精度、响应速度、应用程序定制化、平台可延展性以及测试数据的存储、采集和分析等方面要求比较高。随着集成电路技术持续不断的发展,芯片线宽尺寸不断减小,制造工序逐渐复杂,对集成电路测试设备要求愈加提高,集成电路测试设备的制造需要综合运用计算机、自动化、通信、电子和微电子等学科技术,具有技术上的含金量高、设备价值高等特点。

平台越具有延展性,以便更有效地增加测试功能,提升通道数和工位数,越具有先进性

对芯片的状态、参数监控、生产质量等数据越能更好地存储、采集和分析,以促进客户逐步优化生产,越具有先进性

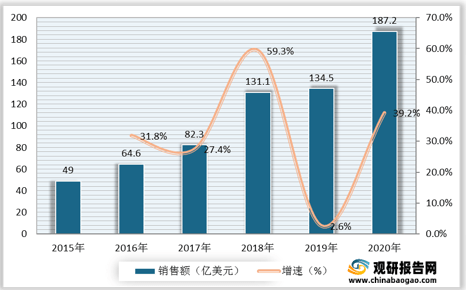

在半导体检测设备领域技术不断突破下,我国已成为全世界第二大半导体检测设备市场,行业市场规模持续增长。多个方面数据显示,2020年,我国半导体检测设备行业市场规模为187.2亿美元。较上年同比增长39.2%。

半导体的制造环节,投资规模巨大,一个项目从立项、工程建设、试产、良率爬升、满产,周期能够达到2-4年。通常下游需求旺盛、价格高涨时,就会引来新进入竞争者的大量项目立项,一旦项目纷纷投产,势必就会导致产能的过剩,形成价格暴跌。这又会导致部分实力弱小的竞争者退出,加上下游需求的成长,价格进入新一轮的上升周期。因此形成半导体行业的周期规律。

半导体行业具有周期性特征。入股全球及中国宏观经济稳步的增长大幅放缓,或行业景气度下滑,半导体厂商的资本性支出可能会延缓或减少,对半导体检测系统设备的需求亦可能延缓或减少,将给测试设备行业产生不利影响。2019年年末,全球半导体行业有回暖的迹象,5G、AI、IoT和汽车电子等新兴领域驱动市场发展,长远来看,成长属性明显,但短期增量不确定性强,周期波动的风险存在。并设备属于上游环节,周期波动往往大于半导体整体行情,剧烈周期波动时对于较小的设备厂商存在比较大不确定性。

我国半导体产业有关政策的陆续发布与实施,增强产业创造新兴事物的能力和国际竞争力,努力实现核心技术及产品国产化,促进国内半导体产业链自主可控化,集成电路行业与上下游产业链协同发展,努力实现集成电路产业跨越式发展,带动半导体检测设备行业的发展。

国家鼓励集成电路设计、装备、材料、封装、测试企业和软件企业,自获利年度起,第一年至第二年免征收企业所得税,第三年至第五年按照25%的法定税率或减半

持续推进工业半导体材料、芯片、器件及IGBT模块产业高质量发展,根据产业高质量发展形势,调整完整政策实施细则,更好的支持产业高质量发展

加快制造强国建设,推动集成电路、第五代移动通信、飞机发动机、新能源汽车、新材料等产业发展,实施重大短板装备专项工程,发展工业网络站点平台,创建“中国制造2025”示范区

加大资金支持力度,支持信息消费前沿研发技术,拓展各类新型产品和融合应用。各地工业与信息化、发展改革主管部门要逐步落实力度

启动集成电路重大生产力布局规划工程,实施一批带动作用强的项目,推动产业能力实现快速提升

以体系化思维弥补单点弱势,打造国家先进、安全可控的核心技术体系,带动集成电路、基础软件、核心元器件等薄弱环节实现根本性突破

突破大功率电力电子器件\高温超导材料等关键元器件和材料制造及应用技术,形成产业化能力

此前,美国利用瓦森纳体系和长臂管辖,对我国半导体行业做全面的技术管控,制约我国半导体行业的发展。目前被美国商务部列入“出口管制实体清单”的机构和个人数目已超200,包括华为、海康威视、科大讯飞等一大批高科技企业,被列入“未经验证实体清单”的机构超过50家,包括中国科学院、同济大学等知名科研院所。

天津海光、中科曙光、成都海光集成电路、成都海光微电子技术、无锡江南计算技术研究所等5家科技企业

海康威视、旷视科技及大华科技等28家机构和企业,这中间还包括中国顶级安防监控、人工智能企业。

达闼科技、奇虎360、砺剑天眼、云从科技等33家涉及人工智能、信息安全、激光、视频监控科技的机构

中国交建、中国船舶等24家企业.(以涉及参与“南海建设和军事化”为由)_

基于此种情况,国家集成电路大基金对中国半导体设备领域具有自主技术实力的本土新锐公司进行投资,随着双循环格局下本土下游对国产高端装备的需求不断上升,叠加国内多维产业政策支持、本土产业链资金的协同合作,推动我国半导体产业链转型升级和双循环快速国产替代化。

在国家政策、资金以及下游制造端客户三重加持下,半导体设备将开启下一轮快速增长,我国半导体产业生态形成,内外部因素共同推动半导体设备国产化。

新能源汽车芯片和GaN氮化家快充等新兴领域芯片需求,为中游测试设备带来新的市场规模突破点。在新能源汽车与快充市场快速扩张的背景下,我国半导体测试设备需求将不断增长。

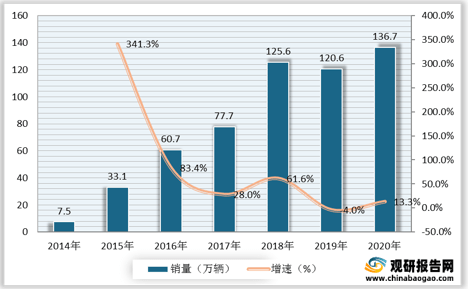

具体来看,新能源汽车方面,新能源汽车自动驾驶芯片重点之一是提高安全性,从参数上要做更多的测试,不管是寿命的测试、高低温、压力测试等。从近年销量变化情况来看,我国新能源汽车销售量由2014年的7.5万辆增长至2020年的136.7万辆,市场逐渐扩大,有望成为测试设备未来重要的增量市场。

GaN氮化镍快充充电器方面,2020年,GaN氮化镶快充进入爆发期,主流手机厂纷纷入局,氮化快充驶入快车道。氮化快充核心芯片为GaN功率器件。在消费电子领域,GaN器件是目前最快的功率开关器件,并且可以在高速开关的情况下仍保持高效率水平,能够应用于更小的元件。GaN作为具有较大创新性的产品,在快充市场开始快速上量,带来上游半导体厂商对于相关测试设备需求量显著增加。

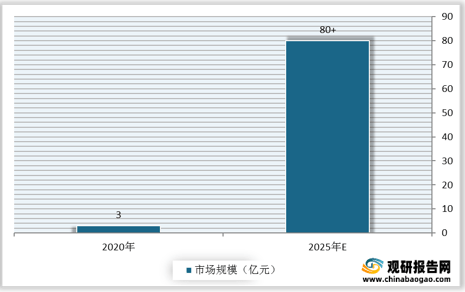

观研报告网发布的资料显示,2020年,全球快充氮化家器件市场规模为3亿元,预计2025年全球快充氮化家器件市场规模将快速成长至80亿元以上,年均复合增速超过90%。全球各地区市场中,中国市场份额最高,占比在5成左右。

我国半导体领域进入时间较晚,产品技术水平与国外还具有一定的差距,若中国公司半导体领域产品研发不及预期,将导致国产化进程延缓,国产替代不及预期。目前,由行业巨头泰瑞达、爱德万垄断,其产品成熟,行业资源丰富。

随着全球半导体资本开支加剧,国内外企业投资热情均不断增长,促使更多的企业开始向半导体测试进行布局,由于国内半导体领域进入较晚,市场份额较低,主要市场仍由美国、日本、台湾等企业垄断,若市场竞争加剧且国内公司无法持续保持较好的技术水平,可能导致国内企业客户流失、市场份额降低,从而对盈利能力带来不利影响。

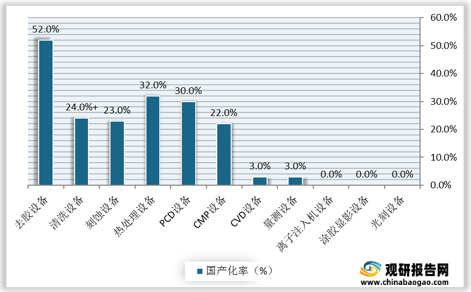

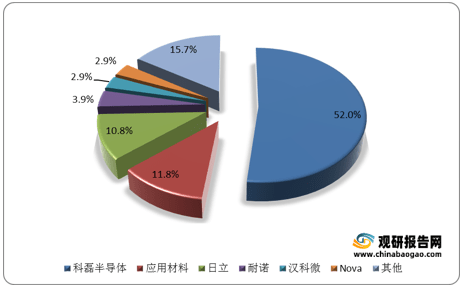

具体来看,半导体前道检测设备方面,前道检测设备直接影响芯片良率,国际巨头科磊半导体为首,应用材料和日立等合计占比超90%。中国设备厂商由于起步晚基础薄,始终在努力追赶,国产设备仍有很大的突破空间。

半导体后道测试设备方面,半导体后道测试设备呈现寡头垄断局面,以日本爱德万、美国泰瑞达和科休半导体为主导地位。我国后道测试设备企业与国际龙头企业存在巨大差距,行业横向整合持续,垄断程度较高,中国厂商与国际龙头企业相比,整体技术实力、收入规模、市场占有率仍有较大差距。

观研报告网发布的《2021年中国半导体检测设备行业分析报告-产业格局现状与发展定位研究》涵盖行业最新数据,市场热点,政策规划,竞争情报,市场前景预测,投资策略等内容。更辅以大量直观的图表帮助本行业企业准确把握行业发展态势、市场商机动向、正确制定企业竞争战略和投资策略。本报告依据国家统计局、海关总署和国家信息中心等渠道发布的权威数据,以及我中心对本行业的实地调研,结合了行业所处的环境,从理论到实践、从宏观到微观等多个角度进行市场调研分析。

行业报告是业内企业、相关投资公司及政府部门准确把握行业发展趋势,洞悉行业竞争格局,规避经营和投资风险,制定正确竞争和投资战略决策的重要决策依据之一。本报告是全面了解行业以及对本行业来投资不可或缺的重要工具。观研天下是国内知名的行业信息咨询机构,拥有资深的专家团队,多年来已经为上万家企业单位、咨询机构、金融机构、行业协会、个人投资者等提供了专业的行业分析报告,客户涵盖了华为、中国石油、中国电信、中国建筑、惠普、迪士尼等国内外行业领先企业,并得到了客户的广泛认可。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调查与研究数据,企业数据主要来自于国家统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。本研究报告采用的行业分析方法包括波特五力模型分析法、SWOT分析法、PEST分析法,对行业进行全面的内外部环境分析,同时通过资深分析师对目前国家经济形势的走势以及市场发展的新趋势和当前行业热点分析,预测行业未来的发展方向、新兴热点、市场空间、技术趋势以及未来发展战略等。